罕见看空!中信证券痛锤永安期货,预计跌回发行价,要为期货次新股降温?

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

中信证券在1月4日发布了一篇名为《期货龙头,但不便宜》的研报。其中中信证券罕见看空,将矛头对准了期货次新股——永安期货,并给予了卖出评级,公司股价相对市场存在下跌超过 10%以上的风险!这篇研报直接引爆了市场情绪,永安期货开盘直接一直跌停。

中信证券这位非银分析师不一般

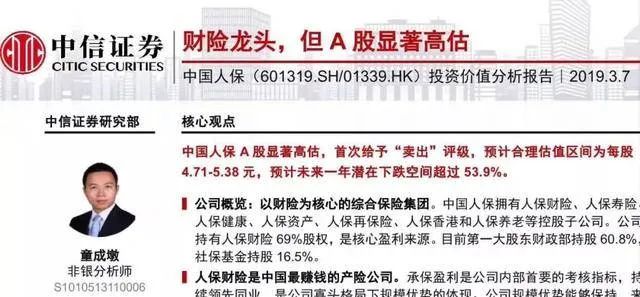

这份研报的作者是中信证券研究部的非银行业分析师团队,从研报的作者署名顺序来看,主要执笔人是非银联席首席分析师童成墩。值得注意的是,这位分析师曾经在2019年3月7日高点精准看空过中国人保,现在成为了非银行业的首席分析师。

如果你是非银领域的长期关注者,对这几位:邵子钦、童成墩、田良,一定也不会陌生,甚至于肯定也比较熟悉了。毕竟中信证券作为券商的龙头,其研究人才也一定要选取行业内顶尖的。邵子钦、童成墩、田良实际上是一个很稳定的非银分析师团队,已经合作搭档了很长时间,曾经亦是新财富的常客,从他们在平安证券的时候就在一起搭档了,可以说非银研究领域的头号天团了。

永安期货真的高估了吗?

中信证券认为:永安期货是A 股主板上市的第三家期货公司,净利润和净资产行业第一;从一年以上的时间维度来看,商业模式和估值可能和证券公司趋向一致,当下他们额外给予公司 50%的估值溢价,预计未来一年合理估值区间为 225-320 亿元。公司目前市值 546 亿元,对应2022年PB为4.4x、PE为35x,估值已不便宜。

相反在12月24日,华泰证券首席沈娟团队认为:永安期货是行业领军者,各业务条线优势突出,风险管理业务规模领跑。我们预计公司 2021-2023E EPS 为 0.88/1.01/1.12 元,可比公司 2022E 平均 PE 估值为 28.80x,考虑到公司为期货行业龙头,规模优势与盈利能力突出,各业务条线领跑,给予估值溢价至 2022E PE30x,对应目标价 30.23 元/股,首次覆盖给予增持评级。

可以发现两个团队给出的溢价水平是不同的。中信证券董成墩团队认为:按照我们的绝对估值模型估算,在 8-10%贴现率假设下,高于 1.8 倍 PB 的估值需要公司未来十年至少 15%以上的 ROE 水平;我们在给予公司相对于券商 50%估值溢价后,对应公司 1.8x-2.6x PB 估值,已充分考虑了公司未来十年盈利能力超预期发挥的可能性。从次新股角度看,我们不排除报告中估值方法三的乐观情景出现,但并不符合公司中长期定价逻辑。

华泰证券是从期货创新业务乐观角度出发预估的股价,而中信证券则是按照证券公司的价格进行估值,这两家机构预测谁会更加准确还待观察。

看空研报是否应该多出现

30份“买入”评级,6份“增持”评级,这是自2021年起,券商机构连续三年发布的关于中公教育的36份研报,在一片“盛赞”声中,中公教育去年依然下跌了75%。

经常浏览股票软件的投资者应该很清楚,那就是券商发布的研报总是说看好这家公司,看好那家公司,给出估值XX倍,目标价XX元,但从来没有给出目标价低于当前价格的情况,换句话说,那就是从来不看空。

中信证券去年1月份发布贵州茅台年内3000元的目标价,春节前又重复了一次,结果脸都被打肿了,到了3月,茅台已经从2600被杀到了1900,刚刚反弹至2150,中信证券又跳出来唱多,说维持年内目标价3000元不变,结果茅台的跳水姿势又十分合拍。

券商研报良莠不齐,确实有一些券商研报质量不忍直视,令人诟病,股友也经常吐槽券商研报:“报喜不报忧”“从不认错”“哗众取宠”“反向指标”等等。

出于某些因素,国内券商极少出现下调评级的研报,基本都是“买入”,“增持”评级,而向客户提示风险,是券商分析师正常执业工作应有的内容。资本市场有机会也有风险,也需要专业机构给投资者一些客观、专业的风险提示。希望相关平台能出具相应的预测数据整理,建立分析师优胜劣汰机制,为投资者提供更好的专业服务。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

编辑:许一诺

推荐内容

最新文章